कोभिड– १९ का कारण कमजोर बनेको अर्थतन्त्रलाई राहत दिने गरी नेपाल राष्ट्र बैंकले गत वर्षको मौद्रिक नीतिमार्फत ल्याएका कार्यक्रमलाई यस वर्ष पनि निरन्तरता दिएको छ । यसअघि गभर्नर महाप्रसाद अधिकारीले गत वर्षका नीतिहरू निरन्तर नहुन सक्ने संकेत गरे पनि आर्थिक पुनरुत्थानका कार्यक्रम चालू आर्थिक वर्ष ०७८/७९ को मौद्रिक नीतिले पनि कायमै राखेको हो ।

यसपटक राष्ट्र बैंकले कर्जा प्रवाहलाई केही कडाइ गर्ने संकेत गरे पनि उत्पादनमूलक क्षेत्रमा हुने ऋणलाई भने जोड दिएको छ । राष्ट्र बैंकले उसकै भाषामा ‘सन्तुलित’ मौद्रिक नीति ल्याएको छ । ‘हामीले अघिल्लो वर्षजस्तो न त पूरै लचिलो, न धेरै कडा मौद्रिक नीति ल्याएका छौँ,’ राष्ट्र बैंकका कार्यकारी निर्देशक तथा अनुसन्धान विभाग प्रमुख डा. प्रकाशकुमार श्रेष्ठले भने ।

पुनर्कर्जासम्बन्धी व्यवस्थालाई निरन्तरता, दिने क्षमता बढ्ला त ?

गत आवमा करिब ४५ अर्ब रकम पुनर्कर्जा कोषमा रहेको आधारमा बैंक तथा वित्तीय संस्थालाई राष्ट्र बैंकले त्यसको ५ गुणा अर्थात् दुई खर्ब १० अर्बसम्म पुनर्कर्जा दिन सकिने व्यवस्था गरेको थियो । त्यो व्यवस्थालाई निरन्तरता दिए पनि कोषमा राष्ट्र बैंकले थप पुँजी नहाल्ने डेपुटी गभर्नर बमबहादुर मिश्रले बताए । हालसम्म बैंकहरूले एक खर्ब ४८ अर्ब पुनर्कर्जा लगानी गरिसकेका छन् । त्यसो हुँदा चालू आर्थिक वर्षमा बैंकहरूले थप ६२ अर्ब रुपैयाँ मात्रै पुनर्कर्जा जारी गर्न सक्नेछन् ।

कोभिड– १९ प्रभावितको राहतलाई निरन्तरता, कसले के पाउँछन् ?

मौद्रिक नीतिले कोभिड– १९ बाट अति प्रभावित पर्यटन, चलचित्र, पार्टी प्यालेस, सार्वजनिक यातायात तथा शिक्षा क्षेत्रमा प्रवाह भएको कर्जा बैंक तथा वित्तीय संस्थाले मूल्यांकन गरी ०७८ पुस मसान्तसम्ममा पुनर्संरचना तथा पुनर्तालिकीकरण गर्न सक्ने व्यवस्था गरेको छ । यसअघि असार ०७७ सम्मका लागि पुनर्संरचना तथा पुनर्तालिकीकरण गर्न सक्ने व्यवस्था गरिएको थियो । अब ०७६ चैतयता हालसम्म जारी भएका कर्जामा पनि पुनर्संचरना गर्न सकिने व्यवस्था गरिएको छ ।

कोभिड– १९ महामारीबाट अति प्रभावित क्षेत्रमध्ये रेस्टुरेन्ट, पार्टी प्यालेस, सार्वजनिक यातायात, शिक्षण संस्था र मनोरञ्जन व्यवसायका ऋणीले ०७८ पुससम्म भुक्तान गर्नुपर्ने साँवा तथा ब्याज दायित्वको समयावधि एक वर्षसम्म थप गरी कम्तीमा चार किस्तामा भुक्तानी गर्न सक्ने व्यवस्था गरिएको छ । यो व्यवस्था कोभिड– १९ महामारीका कारण नगद प्रवाह अवरुद्ध भएका लघु, घरेलु, साना र मझौला व्यवसायलाई समेत लागू हुनेछ ।

कोभिड– १९ बाट अति प्रभावित सार्वजनिक यातायात सञ्चालन÷मर्मत–सम्भारका लागि बैंक तथा वित्तीय संस्थाले प्रतिसवारीसाधन रु दुई लाखसम्म थप कर्जा प्रदान गर्न सक्ने भएका छन् । बैंक तथा वित्तीय संस्थाहरूले कर्जा प्रदान गरेका ऋणी फर्म, कम्पनी वा संस्था लगातार तीन वर्षसम्म खुद नोक्सानीमा रहेमा मात्र सूक्ष्म निगरानी वर्गमा वर्गीकरण गर्नुपर्ने व्यवस्था गरिएको छ । यसअघि दुई वर्षसम्म खुद नोक्सानीमा रहेमा सूक्ष्म निगरानी वर्गमा वर्गीकरण गर्नुपर्ने व्यवस्था थियो । सूक्ष्म निगरानी वर्गमा कर्जा वर्गीकरण गर्दा कर्जाको ५ प्रतिशत रकमबराबर प्रावधान राख्नुपर्ने हुन्छ ।

निजी क्षेत्रमा जाने कर्जाको लक्ष्य घटाइयो, आर्थिक वृद्धिको लक्ष्य भेट्न सकिएला ?

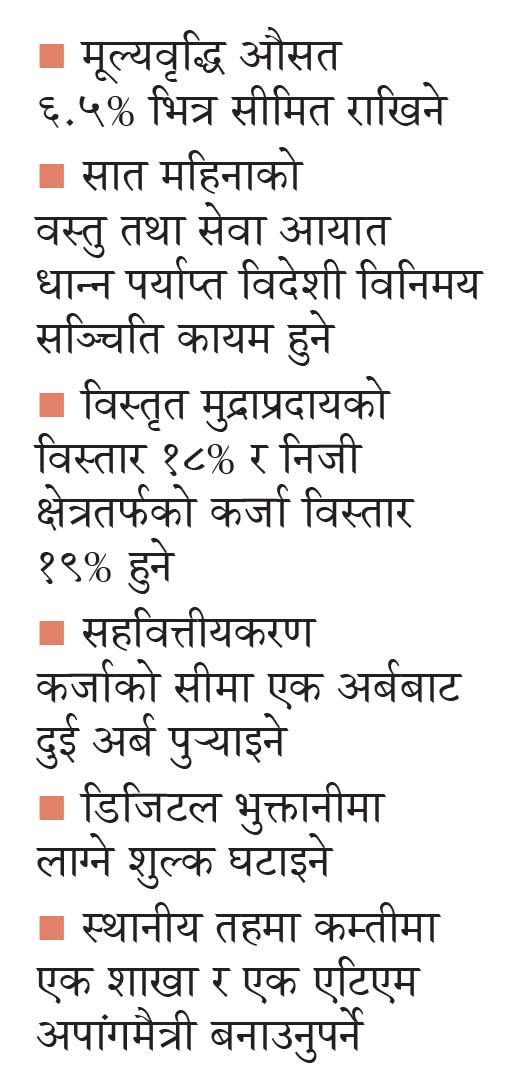

केही वर्षदेखि निजी क्षेत्रमा जाने कर्जाको वृद्धिदर २० प्रतिशत हुने लक्ष्य राख्दै आएको राष्ट्र बैंकले यसपटक त्यसलाई १९ प्रतिशतमा सीमित पार्ने लक्ष्य लिएको छ । बजेटले तय गरेको साढे ६ प्रतिशतको लक्ष्य हासिल गर्न यो लक्ष्यले सहयोग नगर्ने राष्ट्र बैंकका पूर्वकारीकारी निर्देशक नरबहादुर थापाले बताए । ‘राष्ट्र बैंक आफ्नै लक्ष्यमा अलमल भएको छ,’ थापाले भने । गत आर्थिक वर्ष ०७७/७८ मा चार प्रतिशतभन्दा कमजोर आर्थिक वृद्धि भएको अनुमान छ । जब कि सो वर्ष आर्थिक निजी क्षेत्रतर्फको कर्जा २६.३ प्रतिशतले वृद्धि भएको थियो । गत आवमा विस्तृत मुद्राप्रदायको लक्ष्य १८ प्रतिशत राखिएकोमा २१.८ प्रतिशत बढेको थियो । चालू आवमा यो लक्ष्य १९ प्रतिशत राखिएको छ ।

राष्ट्र बैंकले भने सही क्षेत्रमा कर्जा विस्तार भएमा यसले आर्थिक वृद्धिको लक्ष्य सहजै भेट्ने दाबी गरेको छ । ‘गत वर्ष निजी क्षेत्रतर्फ कर्जाको विस्तार करिब २७ प्रतिशतले बढ्यो,’ श्रेष्ठले भने, ‘यसले पनि त करिब चार प्रतिशतमा वृद्धि सीमित हुने देखिएको छ, त्यसैले कर्जाको विस्तार मात्र भएर भएन उत्पादनमूलक क्षेत्रमा कर्जा गएमा कम कर्जाको कम विस्तारले पनि आर्थिक वृद्धि हासिल गर्न सकिन्छ,’ उनले भने ।

सिसिडी रेसियो खारेज, सिडी रेसियो लागू, तरलता र ब्याजदरमा कस्तो प्रभाव ?

बैंकहरूले मागेजस्तै कर्जा तथा प्राथमिक पुँजीको आधारका कर्जा लगानी अनुपात (सिसिडी रेसियो) राष्ट्र बैंकले हटाइदिएको छ । यसअघि सिसिडी रेसियो ८० प्रतिशत हुनुपर्ने व्यवस्था रहेकोमा राष्ट्र बैंकले अब कर्जा–निक्षेप अनुपात (सिडी रेसियो) ९० प्रतिशत कायम गरे पुग्ने बनाएको छ । तर, त्यसले तरलता बढ्ने नभई घट्ने बैंकरहरूले बताए । ‘कोभिडको राहतस्वरूप अहिले बैंकहरूले निक्षेप र प्राथमिक पुँजीका आधारमा कर्जा अनुपात (सिसिडी रेसियो) ८५ प्रतिशत कायम गर्न पाइरहेका छन्,’ नेपाल बैंकर्स एसोसिएसनका अध्यक्ष तथा सानिमा बैंकका प्रमुख कार्यकारी अधिकृत भुवन दाहालले भने, ‘तर, नयाँ व्यवस्थाले प्राथमिक पुँजी रकमका आधारमा गर्न पाएको कर्जा लगानी घट्छ, यसले बैंकमा कर्जायोग्य पुँजी अभाव हुन थाल्ने सम्भावना छ ।’ हाल बैंकहरूसँग ४२ खर्ब निक्षेप र ६ खर्बबराबर प्राथमिक पुँजी छ । अहिलेको व्यवस्थाअनुसार बैंकहरूले ४० खर्बबराबर कर्जा लगानी गर्न पाउँथे भने अब करिब ३७ खर्ब ८० अर्ब मात्रै कर्जा लगानी गर्न पाउने अवस्था हुने बैंकरहरूको आकलन छ ।

सेयर धितो कर्जा लिन ठूला ऋणीलाई कडाइ, सेयर बजारमा के पर्ला प्रभाव ?

राष्ट्र बैंकले सेयर धितो राखेर कर्जा लिँदा धितोको ७० प्रतिशतसम्म मूल्यांकनसम्बन्धी व्यवस्थालाई कायमै राखेको छ । तर, सेयर धितो राखेर एक व्यक्ति वा संस्थाले एउटा वित्तीय संस्थाबाट अधिकतम चार करोड र समग्र वित्तीय प्रणालीबाट बढीमा १२ करोड मात्रै कर्जा लिन पाउने नयाँ व्यवस्था गरेको छ । हाल यस्तो सीमा तोकिएको थिएन । हाल एकै व्यक्ति वा संस्थाले करोडौँ रुपैयाँ सेयर धितो कर्जा पाइरहेको एक लगानीकर्ताले बताए । त्यसो हुँदा ठूला सेयर लगानीकर्ता यसबाट प्रभावित हुन सक्छन् । तर, ठूला लगानीकर्ताले आफ्ना परिवारको नाममा समेत सेयर धितो राखेर सीमाभन्दा बढी कर्जा लिन सक्ने भएकाले अवस्था भने नरोकिने ती लगानीकर्ताले बताए ।

त्यस्तै, बैंकहरूले जुनसुकै कर्जामा आधार दरमा आफूले चाहेको प्रिमियम ब्याजदर लगाउन सक्ने व्यवस्थालाई निरन्तरता दिए पनि उद्यम व्यवसाय सञ्चालन गर्न एक करोड वा सोभन्दा कम ऋण उपयोग गर्ने ऋणीको हकमा आधार दरमा अधिकतम दुई प्रतिशत बिन्दुले मात्र प्रिमियम थप गर्न सक्ने व्यवस्था गरेको छ । यसले एक करोड रुपैयाँभन्दा कम ऋण लिने उद्यमीले तुलनात्मक रूपमा कम ब्याजदरमा ऋण प्राप्त गर्ने अवस्था बन्छ ।

विपन्न वर्ग कर्जामा नयाँ व्यवस्था, लघुवित्तको स्रोतमा संकुचन आउला कि नआउला ?

यसअघि बैंकहरू आफैँले दिएको १० लाख रुपैयाँसम्मको कर्जा विपन्न वर्गमा गणना हुने व्यवस्था रहेकोमा त्यसलाई २५ लाख पु¥याइएको छ । कोभिड– १९ का कारण पर्यटन क्षेत्रमा रोजगारी गुमाएका व्यक्ति स्वरोजगार हुने गरी व्यवसाय सञ्चालन गर्न प्रवाह हुने १५ लाखसम्मको कर्जा, ऋणी स्वयं रोजगार हुने उद्देश्यले सवारीसाधन खरिद गर्न प्रवाह हुने २५ लाखसम्मको कर्जा र महिला उद्यमीद्वारा लघु उद्यम तथा स्वरोजगारमूलक व्यवसाय सञ्चालन गर्न परियोजनाको धितोमा प्रवाह हुने २० लाखसम्मको कर्जालाई पनि विपन्न वर्ग कर्जामा गणना हुने व्यवस्था गरिएको छ । त्यस्तै, वास्तविक कृषि व्यवसायीलाई २० लाखसम्म कृषि व्यवसाय सञ्चालन गर्न परियोजनाको धितोमा प्रवाह हुने कर्जालाई पनि विपन्न वर्ग कर्जामा गणना हुने व्यवस्था गरिएको छ ।

राष्ट्र बैंकले गरेको यो व्यवस्थाले लघुवित्त कम्पनीहरूलाई पुँजी स्रोत अभाव हुने अवस्था देखिएको सरोकारवालाको भनाइ छ । ‘अहिले नै वाणिज्य बैंकहरूले कुल कर्जाको सात प्रतिशत कर्जा विपन्न वर्गमा लगानी गरेका छन्,’ लघुवित्त बैंकर्स एसोसिएसनका अध्यक्ष वसन्तराज लम्सालले भने, ‘अहिले फेरि विभिन्न शीर्षकमा जाने कर्जा यसैमा गणाना गर्न मिल्ने व्यवस्थाले हामीहरूलाई पुँजी अभाव हुने देखिएको छ ।’

बैंकहरूले कुल कर्जाको पाँच प्रतिशत विपन्न वर्गमा लगानी गर्नुपर्ने व्यवस्था छ । उनीहरूले त्यसमध्ये दुई प्रतिशत लघुवित्त संस्थाहरूमार्फत लगानी गर्दै आएका थिए । तर, नयाँ व्यवस्थाले वाणिज्य बैंकहरू आफैँले ठूलो आकारमा कर्जा प्रवाह गरेरै विपन्न वर्गको कोटा पूरा गर्न सक्ने अवस्था बन्न सक्ने पूर्वकार्यकारी निर्देशक थापा बताउँछन् ।

नयाँ व्यवस्थाले प्रणालीमा तरलता अभावको समयमा लघुवित्तलाई पुँजी स्रोत महँगो हुन सक्ने र ब्याजदर बढाउनुपर्ने अवस्था आउन सक्ने लम्सालले बताए । राष्ट्र बैंकले वाणिज्य बैंकसहित विकास बैंक, वित्त कम्पनी र थोक कारोबार गर्ने लघुवित्त वित्तीय संस्थाहरूले समेत आफ्नो चुक्ता पुँजीको २५ प्रतिशत ऋणपत्र जारी गर्न सक्ने व्यवस्था गरेको छ । तर, खुद्रा कारोबार गर्ने लघुवित्तलाई यो सुविधा नभएको र यस्ता संस्थाको संख्या धेरै भएकाले पनि पुँजी स्रोतको समस्या हुन सक्नेमा लघुवित्तहरूले चिन्ता गरेका हुन् ।

क्रस होल्डिङ भएका लघुवित्त अनिवार्य मर्जरमा जानुपर्ने

घट्लान् लघुवित्त ?

राष्ट्र बैंकले मौद्रिक नीतिमार्फत वाणिज्य बैंक, विकास बैंक र वित्त कम्पनीहरूको दोहोरो लगानी (क्रस होल्डिङ) भएका लघुवित्त वित्तीय संस्थाहरू ०७९ असार मसान्तभित्र एकआपसमा गाभ्नु वा गाभिनुपर्ने व्यवस्था गरेको छ । यसले कम्तीमा पनि एक दर्जन लघुवित्त संस्थाबीच मर्जर अनिवार्य हुने अनुमान राष्ट्र बैंकको छ । त्यस्तै, लघुवित्त कम्पनीको मर्जरलाई प्रोत्साहन गर्दै थोक कर्जाप्रदायक लघुवित्त वित्तीय संस्था र खुद्रा कारोबार गर्ने लघुवित्त वित्तीय संस्थाबीच समेत एकआपसमा गाभ्ने/गाभिने तथा प्राप्ति प्रक्रियामा सहभागी भएर एकीकृत भएमा खुद्रा कारोबार गर्ने लघुवित्त वित्तीय संस्थाका रूपमा कार्य गर्न सक्ने व्यवस्था गरेको छ । हाल चार लघुवित्त थोक कर्जा प्रवाह गर्ने लघुवित्त संस्थाका रूपमा सञ्चालनमा छन् ।

बैंक मर्जरलाई थप प्रोत्साहन : मर्जर तथा एक्विजिसनको लहर आउला ?

वाणिज्य बैंकहरू एक–आपसमा गाभ्ने, गाभिने तथा प्राप्ति भएमा हाल दिएको सुविधाको अतिरिक्त राष्ट्र बैंकले थप सुविधासमेत दिने घोषणा गरेको छ । त्यस्ता सुविधा ०८० असार मसान्तसम्म प्रदान गरिने मौद्रिक नीतिमा उल्लेख छ । त्यसरी मर्जरमा जाने वाणिज्य बैंकलाई तोकिएका क्षेत्रमा कर्जा प्रवाह गर्ने अवधि एक वर्ष थप गरिने, एकीकृत कारोबार गरेको एक वर्षसम्म अनिवार्य नगद मौज्दातको सीमामा ०.५ प्रतिशत बिन्दुले छुट प्रदान गरिने, एकीकृत कारोबार गरेको एक वर्षसम्म वैधानिक तरलता अनुपातमा १ प्रतिशत बिन्दुले छुट प्रदान गरिने, प्रतिसंस्था निक्षेप संकलन सीमामा ५ प्रतिशत बिन्दुले थप गरिने सुविधा दिइने मौद्रिक नीतिमा उल्लेख छ । त्यस्तै, त्यस्ता संस्थाको सञ्चालक समितिका सदस्य र उच्चपदस्थ कर्मचारी पदबाट हटेको कम्तीमा ६ महिना व्यतीत नभई यस बैंकबाट इजाजतपत्र प्राप्त अन्य संस्थामा आबद्ध हुन नपाउने विद्यमान प्रावधानमा छुट प्रदान गरिने उल्लेख छ ।

त्यस्तै, समस्याग्रस्त घोषणा गरिएका विकास बैंक र वित्त कम्पनीलाई इजाजतपत्र प्राप्त बैंक तथा वित्तीय संस्थाले प्राप्ति गरेमा पनि उल्लिखित सुविधा तथा छुट दिइने मौद्रिक नीतिले जनाएको छ । यसका अतिरिक्त मर्ज/प्राप्तिपश्चात् संस्थापक र सर्वसाधारण सेयर धारण गर्ने सेयरधनीले रोजेको एक समूहबाट मात्र सञ्चालकमा उम्मेदवारी दिन पाइने व्यवस्था गरिनेछ । प्रदेशस्तरमा सञ्चालित विकास बैंक एक आपसमा गाभ्ने÷गाभिने वा प्राप्ति प्रक्रियामा संलग्न भई एकीकृत कारोबार सञ्चालन गरेमा कार्यक्षेत्रभित्र पायक पर्ने स्थानमा कर्पोरेट कार्यालय स्थापना गर्न र प्रदेश राजधानी तथा काठमाडौंमा सम्पर्क कार्यालय खोल्न स्वीकृति प्रदान गरिने पनि मौद्रिक नीतिमा उल्लेख छ ।

आर्थिक वृद्धि र पुनरुत्थानलाई सहयोग गर्दैन

चालू आर्थिक वर्ष ०७८/७९ को मौद्रिक नीतिले स्पष्ट दिशा लिएको देखिँदैन । कोभिडको महामारी छ, आर्थिक पुनरुत्थान भएको छैन । पहिलेको अवस्थामा अर्थतन्त्र पुगेको छैन । तर, नीति आर्थिक पुनरुत्थानमैत्री देखिँदैन ।

वित्तीय क्षेत्र स्थायित्वको नाममा अर्थतन्त्रको उद्देश्य अलिक गौण भयो कि जस्तो लाग्छ । पुनर्कर्जाको नीति यथावत् राखिए पनि थप ५२ अर्ब कर्जा दिन सकिने अवस्था छ । अब पोहोरको जस्तो पुनर्कर्जा फालाफाल हुँदैन भन्ने सन्देश दियो । व्यवसाय निरन्तरता कर्जा एक अर्ब पनि गएको छैन । त्यसलाई सक्रिय बनाउने, त्यसमा स्रोतको सुनिश्चितता गर्ने नीति लिनुपथ्र्यो । त्यो पनि गरिएन ।

राष्ट्र बैंकले वित्तीय क्षेत्रको स्थायित्वलाई बढी फोकस गरेजस्तो देखिन्छ । तर, खराब कर्जा, ऋण असुलीदर र बैंकका नाफालाई हेर्दा वित्तीय क्षेत्रको स्थायित्व जोखिममा परेको देखिँदैन । शोधनान्तर र विदेशी विनियम सञ्चितिको अवस्था देखेर पनि राष्ट्र बैंक डराएजस्तो देखियो ।

वित्तीय संघीयता कार्यान्वयन गर्न, पुँजीको विकेन्द्रकीकरण गर्न तथा स्थानीयस्तरमा उद्यमशीला, उत्पादन र रोजगारी बढाउन प्रादेशिक बैंक स्थापना गर्ने प्रक्रिया अघि बढाउनुपर्ने थियो । तर, अहिले अध्ययन मात्रै गर्ने भनेर राष्ट्र बैंकले झारा टारेजस्तो गर्यो । सिसिडी रेसियो खारेज गरेर सिडी रेसियो ९० प्रतिशत कायम गर्ने भनिएको छ । सिडी रेसियो पनि खारेज गरिदिए हुने हो ।